Boletín de Inteligencia de Mercados N° 182

Jose Alberto

diciembre 11, 2014

0

|

|

|

"Si enseñamos a los alumnos de hoy como enseñábamos ayer les estamos robando el futuro" – J. Dewey

|

|

|

|

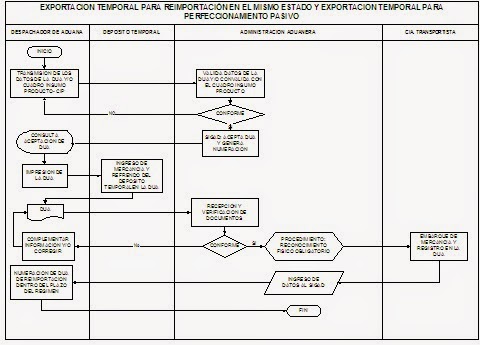

DESTINACION

|

CODIGO

|

|

Exportación

temporal para reimportación en el mismo estado

|

51

|

|

Exportación

temporal para perfeccionamiento pasivo

|

52

|

|

Tipo de despacho

|

CODIGO

|

|

Retorno en el

mismo estado

|

1

|

|

Material de

embalaje

|

2

|

|

Tipo de despacho

|

CODIGO

|

|

Transformación/elaboración

(CIP)

|

1

|

|

Reparación/restauración/acondicionamiento

|

2

|

|

Cambio/reparación

sin garantía comercial (Artículo 78° D. Leg. Nº 1053)

|

3

|

|

Cambio/reparación

con garantía comercial (Artículo 81° D. Leg. Nº 1053)

|

4

|